¿ESTÁS VERDADERAMENTE SEGUR@???

¿HAS TENIDO QUE BUSCAR FONDOS PARA PAGAR EL IVA? ¿POR QUÉ??? SI EN REALIDAD EL IVA LO PAGAN TUS CLIENTES….

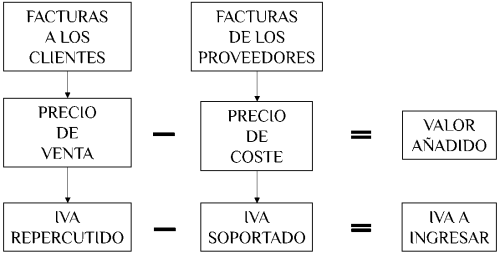

Por su propia definición, el Impuesto al Valor Añadido debe ser pagado por quien finalmente utiliza este Valor Añadido: el consumidor final. Tu empresa no hace otra cosa que adelantarle a la Agencia Tributaria el pago de este impuesto por la parte que le toca. Dicho de otra manera, por el valor que le añade al producto.

Salvo en casos muy especiales definidos por la ley, el IVA “no debería ser un coste para tu empresa».

Aun así, si no tenemos un control sobre el movimiento del IVA, lo más probable es que nos ocurra lo siguiente:

- Nos surge un importe grande a pagar a Hacienda, generado porque emitimos facturación a nuestros clientes, y nuestros proveedores no nos facturaron todos los costes relacionados con dichas facturas.

- Recibimos muchas facturas de proveedores, por productos o servicios que nosotros no hemos facturado a nuestros clientes, lo que hace que tengamos un saldo a favor de IVA.

Si dejamos el seguimiento del saldo del IVA para la fecha de vencimiento, nos encontramos ante estas dos situaciones:

- Debemos salir a buscar fondos de cualquier lado, “a un coste financiero alto”.

- Nos perdemos una herramienta de control importante, para determinar que todo lo que debemos facturar a nuestros clientes se facture realmente, o que nuestros proveedores están facturando en el momento en que corresponde. “Ni antes ni después”.

Y LO QUE ES PEOR… ¡¡¡YA TENEMOS EL HECHO CONSUMADO!!!

Lo acertado es hacer el análisis “ANTES” de que termine el trimestre del IVA, de manera de poder corregir a tiempo.

¿Cómo organizar el pago del IVA “sin sobresaltos”?

Además de contar con información oportuna sobre lo que hay que pagar, existe otro tema tan importante como éste: los plazos de cobro a los clientes y pago a proveedores.

Una diferencia considerable entre ambos plazos, ocasiona que, a la fecha de vencimiento del pago a la Agencia Tributaria no hayas cobrado aún el IVA repercutido, y sí hayas pagado el IVA soportado (a tus proveedores), por lo que tendrás que financiar el pago a la Agencia Tributaria a la fecha de vencimiento.

¿Cómo se controla si las facturas emitidas y recibidas son las correctas?

Como empresario, conoces la composición de los costes directos e indirectos de tus productos. De lo contrario, nunca sabrás cuál es el margen que obtiene tu empresa.

Esta composición de costes, tiene una parte que está exenta o no alcanzada por el IVA (las nóminas) y, en algunos casos, hay algunos costes cuyo IVA es diferente del 21% general. Considerando estas diferencias de tasas, es posible definir un monto estimado de IVA que surge por el valor añadido de nuestro producto.

¿Lo vemos en un ejemplo?

Supongamos que nuestro producto se facturó en este trimestre por un total de 100 euros y que, por el tipo de producto que es, corresponde facturarles a nuestros clientes el 21% de IVA. El IVA repercutido (facturado) será:

100 euros x 21% = 21 euros

Nuestro análisis de la composición de costes de nuestro producto, nos indica que los 100 euros de facturación, deberían tener un coste de 50 euros: 30 euros de nóminas del personal, y 20 euros de materiales.

Todos sabemos que la nómina (hasta que nadie diga lo contrario….) no está alcanzada por el IVA, por lo que los 30 euros no generan IVA soportado. Por lo tanto, si todos los materiales nos fueron facturados al 21% de IVA, nuestro IVA soportado de este trimestre será:

Nómina: 30 euros x 0% = 0,00 euros

Materiales: 20 euros x 21% = 4,20 euros

Total IVA soportado: 4,20 euros

Si calculamos la diferencia entre el IVA repercutido y el IVA soportado, obtenemos el IVA a pagar:

IVA repercutido: 21,00 euros

IVA soportado: 4,20 euros

IVA a pagar: 16,80 euros

Si relacionamos los 16,80 euros de IVA a pagar sobre los 50 euros de coste sin IVA, la tasa de IVA que deberíamos pagar es del 33,60%.

Esta tasa “teórica” de IVA será la que consideraremos para saber si está faltando o sobrando algo.

Si el IVA que nos está dando a pagar es superior al 33,60% de los costes del mes, es que nos falta alguna factura de proveedores, o que hemos facturado a nuestros clientes antes de tiempo.

Si, por el contrario, el IVA nos da a favor, o es inferior al 33,60% de los costes del mes, es que nos falta emitir alguna factura a los clientes, o que los proveedores nos están facturando demasiado rápido, o hay algún error en la facturación recibida.

De esta manera, utilizamos el seguimiento del IVA para verificar que no haya faltantes o sobrantes de facturación, determinando correctamente el resultado de la empresa.

Todo esto es posible únicamente si llevamos la contabilidad en tiempo real, con información oportuna sobre el avance del IVA.

Sólo así podemos tener una correcta planificación del impuesto a pagar, además de asegurarnos de tener la contabilidad al día, para saber si realmente estamos teniendo los resultados de explotación que creemos tener.

ANFINA lleva tu contabilidad en tiempo real. Para que tú cuentes con información oportuna y precisa para decidir de la mejor manera y que el IVA NO TE SORPRENDA!!!